Кредит на любые цели под залог недвижимости. До 15 000 000 ₽ без справок и поручителей. От 8% годовых.

Кредитная линия для ИП и юридических лиц

- Для чего нужна кредитная линия

- Открытие кредитной линии в банке

- Условия открытия кредитной линии

- Виды и типы кредитных линий

- Дополнительная классификация кредитных линий

- Отличия разных кредитных продуктов

- Банковское гарантийное обеспечение кредитной линии

- Проблемы, возникающие при открытии кредитных линий

- Выводы

Статья о том, что такое кредитная линия для юридических лиц и предпринимателей, при каких условиях и кому она открывается, и в чём её преимущества по сравнению с обычным банковским займом.

Для чего нужна кредитная линия

Для развития бизнеса иногда бывают необходимы крупные суммы, но освоение их происходит не сразу в полном объеме, а в течение длительного времени. Такая ситуация складывается, например, в процессе ведения капитального строительства.

У руководства предприятия или предпринимателя есть выбор между обычным кредитом на всю требуемую сумму и несколькими последовательными займами на обычных условиях, по стандартным договорам. Оба эти варианта характеризуются существенными недостатками.

Можно, конечно, взять полную сумму сразу, что значит принять на себя обязательства уплаты процентов со всего займа. Второй метод кажется более логичным и экономным: брать кредиты по мере надобности, каждый раз заключая новый договор. Однако и он сопряжен с массой неудобств и рисков для компании. Нет уверенности в стабильности условий и даже в том, что нужные средства вообще будут предоставлены, что затрудняет прогнозирование бизнеса.

Следующий кредит можно получить, только рассчитавшись по предыдущему, а это не всегда возможно, если то же капстроительство еще не завершено. К тому же, заключению договора предшествует подготовка, сбор пакета документов и прочие организационные мероприятия, трудоемкие и требующие времени.

Перечисленных проблем позволяет избежать именно кредитная линия в РФ. Это, простыми словами – долговременное соглашение о поэтапном предоставлении денег по мере возникновения в них потребности.

У этого способа кредитования есть и недостатки, главный из которых – сложная формула расчета ежемесячных сумм погашения задолженности. Однако, если учитывать их меньшую величину по сравнению с займом сразу на всю сумму, то выгода очевидна.

Открытие кредитной линии в банке

И обычный кредит взять бывает непросто. Чаще всего для этого требуется материальное обеспечение возвратности или поручительство. С точки зрения банка, стать заемщиком в идеальном случае могут только фирмы или предприниматели, у которых дела идут настолько хорошо, что даже непонятно, зачем им вообще нужны деньги. Так вот, открыть кредитную линию еще сложнее.

Условия благоприятного решения вопроса, как правило, следующие:

- Заемщик – давний и постоянный клиент банка, ни в чём предосудительном ранее не замеченный.

- Безупречная деловая репутация клиента в отношении с партнерами.

- Устойчивость финансового положения, о котором банк может судить по анализу проводившихся им трансакций.

- Прогноз высокой прибыльности кредитуемого субъекта, основанный на критическом изучении предоставленного бизнес-плана.

- Наличие залогового имущества (чаще всего недвижимого), превосходящего по ценности выдаваемую сумму.

Желание банка обезопасить выдаваемые им в долг средства вполне резонно.

Условия открытия кредитной линии

Типовой образец кредитного договора, предлагаемый российскими банками, включает, помимо прочих разделов, пункты, определяющие:

- сумму займа;

- срок погашения;

- тарифы, выраженные в процентах и суммах в рублях.

Договор об открытии кредитной линии выглядит сложнее, однако есть и сходные черты. Для каждой «порции» указывается срок транша, отдельно оговаривается пролонгация, если она предусмотрена.

В среднем по России условия, предлагаемые для открытия кредитной линии такие:

- ставка из годового расчета – от 16%;

- время рассмотрения заявки – три банковских дня;

- размер кредита – до трех миллионов рублей;

- период кредитования – от 3 месяцев до 5 лет (чаще всего – один год).

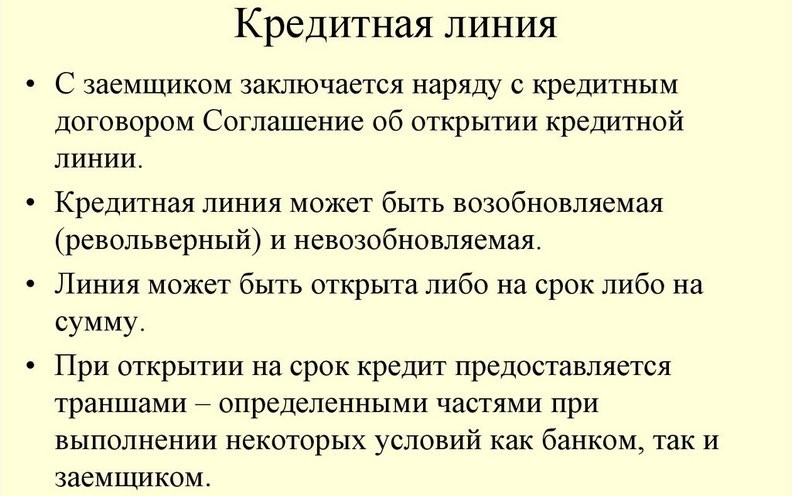

Виды и типы кредитных линий

Вид и тип кредитной линии при заключении договора выбираются в результате переговоров заемщика с банком на основании потребностей клиента и объективного уровня его платежеспособности.

В широком смысле, кредитная линия может быть только двух видов – возобновляемой или невозобновляемой. О том, чем они отличаются, можно догадаться по названиям. Главная разница в том, что именно ограничено.

Возобновляемая – лимитирована сумма текущей задолженности. При ее частичном погашении (оплате предыдущего транша) клиент снова может пользоваться возможностями кредитования в рамках общего установленного объема. Например, компании открыта кредитная линия на 10 млн. руб. Она взяла транш 2 млн. руб. и через месяц отдала банку эту сумму с процентами. Теперь фирма может снова пользоваться возможностью заимствования на 10 миллионов. Таким образом, кредитуемая фирма ограничена своей способностью возвращать ранее взятые транши.

Невозобновляемая – установлен лимит выдачи средств. Сумма всех траншей не превышает объема, изначально указанного в договоре. Если рассматривать тот же пример, то при открытии невозобновляемой линии предприятие сможет взять по частям только 10 млн., и никак не больше.

Возобновляемая кредитная линия – это такая последовательность траншей, при которой клиент может «перезаряжать» свой кредитный лимит автоматически, используя и погашая его в установленных договором пределах – поэтому у неё есть ещё одно общепринятое определение «револьверная». В свою очередь, она может открываться по типам, приведенным в таблице.

| Тип возобновляемой кредитной линии | Краткая характеристика |

| Рамочная | Наиболее простая и по смыслу, и по способу начисления процентов. Распространено пользование лимитом для закупки партий товара с погашением по мере его реализации. Принято такое название потому, что каждый транш оговорен рамками договора. |

| Контокоррентная | Включенная кредитная линия этого типа позволяет клиенту самому выбирать средства со специально открытого счёта тогда, когда ему это нужно. Задолженность погашается путем пополнения этого же р/с. Клиент платит проценты, начисляемые только за используемые им суммы. |

| Онкольная | Лимит задолженности по кредитной линии восстанавливается после внесения ранее выданного транша. Если, к примеру, предельная сумма составляет 1 млн. руб., а клиент освоил 250 тыс., и затем вернул их с процентами, то он опять может брать до миллиона. |

Дополнительная классификация кредитных линий

Есть еще один критерий классификации – по возможности отзыва (одностороннего отказа банка выдавать очередной транш).

Безотзывная кредитная линия предполагает возможность пользования заемными средствами без каких-либо дополнительных условий после заключения договора. Основанием для прекращения отношений с банком может быть лишь письменный добровольный отказ клиента.

Заключая соглашение об открытии отзывной кредитной линии, банк оставляет за собой право его расторжения, если клиент будет проявлять недобросовестность в исполнении взятых на себя обязательств. Договор аннулируется, а задолженность взыскивается согласно условиям, в нем прописанным.

Высшим проявлением доверия со стороны банка по отношению к клиенту можно считать открытие безотзывной возобновляемой кредитной линии. И уж совсем невероятно-фантастическим представляется такой договор без залога и поручительства.

Отличия разных кредитных продуктов

В разных формах коммерческого заимствования легко запутаться. Очевидным, на первый взгляд, представляется отличие кредита от кредитной линии. В первом случае деньги выдаются все и сразу, и проценты за пользование ими бизнесмену нужно платить с полной суммы. Во втором – средства предоставляются по частям, по мере освоения кредитного лимита.

Однако условия, предлагаемые программами и пакетами обслуживания многих банков, позволяют осуществлять расходы, превышающие остаток на расчетном счете. При этом уходить в минус разрешается многократно, а порой и на крупные суммы. Это называется овердрафтом. Чем не кредитная линия? Нужно – взял, а потом отдал с процентами, и все довольны, и клиент, и банк. Разница, впрочем, есть, и состоит она сразу в нескольких немаловажных факторах.

Кредитная линия отличается от овердрафта в первую очередь сроками заимствования. Одно дело – «перехватить» по-быстрому, а другое – финансировать заемными средствами долговременную инвестиционную программу развития.

Второе – сумма. При овердрафте размер заимствования ограничен и зависит от нескольких объективных показателей экономической эффективности предприятия. То же, в принципе, можно сказать и о кредитной линии, но масштабы будут совсем другими.

Третье – процедура погашения задолженности. За овердрафт клиент рассчитывается, пополняя свой лицевой счёт на его полную сумму. Кредитная линия обслуживается частями и на р/с банка.

Четвертое – процентная ставка. Овердрафт, в силу своей кратковременности, облагается повышенными процентами, а клиент не всегда, уходя в минус, знает, во что ему это обойдется. Ставка «плавает» по закономерностям, известным только высшему руководству банка.

Заключая договор на открытие кредитной линии, предприниматель четко знает, сколько он будет должен за пользование одним рублём в течение одного дня (или месяца) того или иного транша. Все условия четко прописаны и юридически оформлены. Ставка фиксированная или плавающая, но по определенной закономерности – на каждый транш, в зависимости от суммы тела, остатка.

Пятое – клиенты, использующие продукт. Этот пункт, скорее, итог предыдущих четырех. Овердрафт хорош для торгового бизнеса с большими оборотами и наценками. Иногда «быстрые деньги» стоят дороже времени. Но и в этом случае предприниматели стараются расходовать принадлежащие им деньги с экономией. Они предпочитают пользоваться овердрафтом только в самых крайних случаях. Кредитные линии открывают фирмы, осуществляющие инвестиции в развитие. Быстро это делать, как правило, не получается, а потребность в траншах прогнозируема.

Банковское гарантийное обеспечение кредитной линии

При возникновении отношений между кредитуемым предприятием и кредитором, практически неизбежно возникает проблема материально-финансового обеспечения возвратности. Простыми словами эта проблема выражается вопросом: «А чем ответит должник, если у него дела сложатся неблагоприятно?» Чаще всего в роли залога выступает ликвидное (то есть такое, какое легко продать) имущество, стоящее заведомо дороже суммы выдаваемых средств.

Альтернативным средством обеспечения возврата служит банковская гарантия. В процедуре её оформления участвуют не две (как при обычном кредитовании), а три стороны:

- Принципал, то есть лицо, желающее открыть для себя кредитную линию.

- Бенефициар – выгодоприобретатель, кредитор, в данном случае – некое финучреждение, изъявившее готовность предоставить средства. Не является банком, в котором обслуживается принципал.

- Гарант – это банк, готовый поручиться за своего клиента. Разумеется, небескорыстно.

В случае достижения согласия между этими тремя сторонами, заключается гарантийный договор, безусловный и не зависящий от основного обязательства. Иными словами, если принципал не рассчитается по своим финансовым обязательствам или расторгнет их по объективным или субъективным причинам, то гарант в любом случае сделает это за него. Залог не нужен.

Кредитная линия на гарантии нужна организациям, желающим открыть её в одном банке, а расчетный счет имеющим в другом. Причины могут быть разными. Например, «свой» банк требует обязательно предоставить залог, а это по каким-то причинам невозможно. Или другой вариант – у бенефициара условия (комиссия) выгодней, чем у гаранта.

В такой форме кредитования могут быть (при благоприятных обстоятельствах) заинтересованы все три стороны:

- Принципал с минимальными хлопотами, издержками и затратами времени получает нужный ему банковский продукт – кредитную линию без залога.

- Бенефициар полностью уверен в надежности своего вложения. Что бы ни случилось, а деньги свои он получит (банкиры осторожно формулируют «с высокой вероятностью»).

- Гарант, если он уверен в платежеспособности своего клиента (а иначе он не станет за него поручаться), вообще практически ничего не делает, а свои 1–2% от общей заимствованной суммы имеет.

Конечно, если что-то пойдет не так, кто-то пострадает (в первую очередь, конечно, гарант), а потому для минимизации рисков установлены определенные правила. В частности, предоставлять гарантии имеют право не все финучреждения, а лишь включенные в список Министерства финансов РФ. Соглашения с другими организациями (не входящими в регистр Минфина) по поводу обеспечения кредитных линий не имеют юридической силы.

Для того чтобы попасть в указанный перечень, банкам или страховым компаниям (они тоже могут выступать гарантами) необходимо соответствовать следующим критериям:

- размер капитала – свыше 1 млрд. руб.;

- наличие лицензии (для банка) на протяжении 5 лет;

- устойчивое финансовое положение.

Все банковские гарантии вносятся в единый государственный реестр.

В случае если принципал (в данном случае – лицо, на которое открыта кредитная линия) всё же не оправдает оказанного доверия, и не вернёт долг, гаранту придется нелегко: он выплатит всю сумму с указанными в договоре процентами плюс неустойку (обычно примерно 1% за каждый просроченный день).

Проблемы, возникающие при открытии кредитных линий

Рассказывая о том, чем кредитная линия лучше обычного разового кредита и объясняя, какой ее тип в каких случаях предпочтительней, нельзя умолчать о сложностях, подстерегающих клиентов в момент заключения договора.

Помимо указанных процентов, составляющих интерес банка, во многих случаях присутствуют скрытые выплаты, правомочность которых весьма спорна. В частности, это комиссия, взимаемая за сам факт открытия кредитной линии. Ее сумма составляет долю лимита выдачи и, если верить объяснениям сотрудников кредитного отдела, представляет собой плату за право на получение и использование заемных средств.

Клиенты воспринимают это требование как замаскированное увеличение своих издержек, связанных с комиссионными отчислениями. Уже имели место прецеденты, в ходе которых кредитуемые организации подавали в суд на финансово-кредитные учреждения.

Основанием для разрешения подобных споров может служить Информационное письмо № 147 от 13 сентября 2011 года и статьи Гражданского кодекса РФ. Согласно этим документам, клиент обязан платить только за оказанные ему услуги. За пользование кредитами предусмотрена комиссия, составляющая банковскую прибыль.

Этот вопрос рассматривался также Президиумом Высшего арбитражного суда, и был решен в пользу клиентов. Судьи вынесли Постановление № 13567/11 от 06 марта 2012 года, смысл которого в том, что уплата этой комиссии не является дополнительным благом, а потому отдельной услугой её считать нельзя, как и брать за нее плату.

Впрочем, следующее Постановление ВАС № 16242/12, опубликованное 12 марта 2013 г., признает право банков подобную комиссию брать, но только в случае, если процедура открытия кредитной линии требовала затрат и расходов, связанных с резервированием выделяемой суммы.

Таким образом, при заключении договора необходимо с особым вниманием относиться к пунктам, предусматривающим дополнительные (кроме процентов комиссии) выплаты и, по крайней мере, интересоваться их обоснованностью во избежание излишних издержек на обслуживание кредита.

Выводы

Кредитная линия представляет собой особый вид банковского продукта – поэтапное финансирование. Она принципиально отличается от обычного кредита или овердрафта.

Существуют несколько типов кредитных линий и два основных вида (возобновляемая и невозобновляемая). Процесс их открытия имеет некоторые сложности.

В большинстве случаев, открытие кредитной линии требует залогового обеспечения возвратности или банковских гарантий.

При реализации длительных инвестиционных программ развития, фирмы отдают предпочтение кредитным линиям, а не обычным кредитам.

Отзывы о работе с кредитной линией (3)