Кредит наличными до 5 млн рублей. От 6,5% годовых. Решение за 15 минут.

Договор факторинга: виды, условия, образцы

- Условия и особенности договора факторинга

- Факторинг и цессия

- Факторинг и кредит

- Международный факторинг

- Что такое форфейтинг

- Содержание текста договора факторинга

- Условия расторжения договора факторинга

- Классификация видов договоров факторинга

- Заключение

Условия и особенности договора факторинга

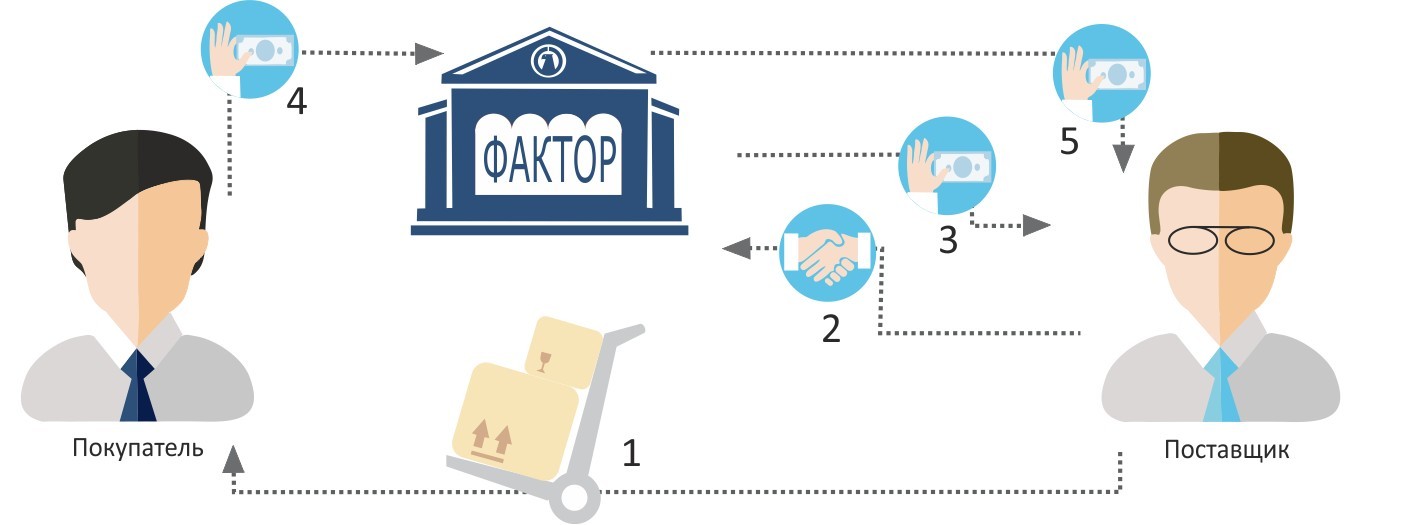

Факторинг в ГК РФ (статья 824) формулируется как договор финансирования под уступку денежного требования. В этих шести словах максимально лаконично изложена самая суть этого понятия. Если же описывать распространенную ситуацию простыми словами, то схема сделки работает следующим образом:

- Одна сторона (продавец) хочет получить выручку от реализации как можно скорее.

- Второй контрагент (покупатель) готов приобрести предлагаемый продукт, но с отсрочкой платежа.

- Третий субъект (фактор) берет на себя оплату товара или услуги, предоставляя кредит на приемлемых условиях. За это он берет комиссию.

Итак, в подобном соглашении к субъектам относятся три стороны, называемые также дебитором, кредитором и финансовым агентом.

Факторинг и цессия

И все-таки без иностранного термина обойтись не получится. Простая уступка права, она же цессия, имеет следующие отличия от факторинга:

- При уступке права кредитор просто продает дебиторскую задолженность третьему лицу, которая в обмен на дисконт берет на себя заботу по взысканию, теперь уже в свою пользу.

- При факторинге финансовым агентом может быть только юридическое лицо (банк, финансовая организация или другая коммерческая структура).

- Факторинг, в отличие от цессии, предусматривает не взыскание долга, а кредитование со всеми вытекающими обстоятельствами.

- Факторинговый характер уступаемого права требования выражается в исключительно денежной форме. Возмещение в натуральном виде возможно при цессии.

- Факторинг – всегда платная кредитно-финансовая услуга. Цессия при некоторых обстоятельствах может быть безвозмездной.

- Правовое регулирование операций факторинга основывается на статье 824 Гражданского кодекса РФ (п.1). Цессия регламентируется первым пунктом статьи 382 ГК РФ.

Факторинг и кредит

Факторинг обладает некоторыми свойствами кредита, так как в обоих случаях осуществляется заимствование в денежной форме.

Однако считать, что это тождественные понятия нельзя. Отличие факторинга от кредитного договора описывается целой совокупностью критериев:

- Залог и поручительство при факторинге не требуется, а при кредитовании они чаще всего являются обязательными условиями.

- Расчет при факторинге производится погашением дебиторской задолженности по конкретной поставке. При кредитовании заемщику безразлично, какими средствами заплатит клиент.

- Договоры факторинга бессрочные. Прекращение договора кредитования происходит в конкретную дату.

- Факторинг – комплекс услуг. Кредит – самостоятельный банковский продукт.

- Для оформления факторинга требуется намного меньше документов, чем для получения кредита.

- Объемы оборотов по факторингу могут расти (теоретически бесконечно), а сумма кредита фиксируется в договоре.

Международный факторинг

Эта форма факторинга считается основной, так как расчеты контрагентов из разных стран всегда были затруднены. Если в пределах национальной экономики главным инструментом регулирования служит судебная практика, то при межгосударственных операциях эту роль играет Оттавская конвенция 1988 года.

Договор международного факторинга составляется с учетом требований этого акта:

- Наличие у поставщика желания и возможности уступки права требования третьей стороне (фактору).

- Потребительские товары, купленные для личных или семейных нужд, не могут быть предметом международного факторинга.

- Из трех функций (финансирование, леджеринг, защита от непогашения задолженности) фактором должны выполняться как минимум две.

Примечание: леджерингом в данном контексте называется ведение текущего делопроизводства и счетоводства.

В международном частном праве различаются две основные формы факторинга: раскрытая и нераскрытая.

- Смысл понятия раскрытого факторинга в том, что экспортер (цедент) письменно уведомляет иностранного импортера в уступке права требования полной задолженности в пользу фактора. Иными словами, дебитор заранее знает, что платить будет не должнику, а банку.

- При нераскрытом факторинге задолженность выкупается фактором со скидкой. Иностранный импортер об этом не знает, и оплачивает задолженность в полном размере на счет экспортера, который, в свою очередь, этой суммой рассчитывается с банком.

Так как Российская Федерация не является участником Оттавской конвенции, то отношения с иностранными партнерами регулируются главой 24.1 ГК РФ, учитывающей возможности расчетов с применением международного факторинга.

Что такое форфейтинг

Форфейтинг – одна из разновидностей международного факторинга. Эта форма характеризуется направленностью на финансирование закупок машин и производственного оборудования, в связи с чем устанавливается более длительный допустимый срок оплаты (до пяти лет).

Отличия состоят также в более высоких ставках дисконта (до 30%) по сравнению с обычными (10–12%). У форфейта (лица, выступающего в роли фактора в подобной схеме) есть право перепродажи обязательства, а у обычного фактора его нет.

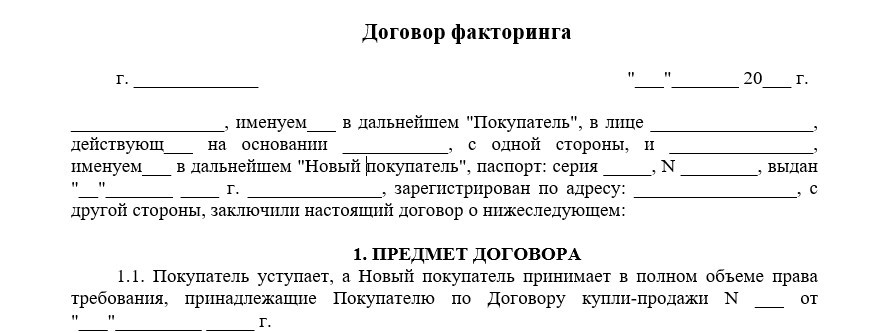

Содержание текста договора факторинга

В главе 43 ГК РФ, основанной на положениях Оттавской конвенции, не устанавливается универсальная форма этого документа. При этом в каждом соглашении о факторинге в обязательном порядке должны присутствовать все составляющие, отсутствие любого пункта даст основания признать договор недействительным.

Типичный заполненный образец содержит следующую информацию:

- Дата и место заключения соглашения.

- Наименование и реквизиты участвующих сторон.

- Описание сделки. Оно формулируется в форме обязательства финансового агента (фактора) от лица дебитора оплатить своими средствами денежное требование, выставленное кредитором за предоставленный коммерческий продукт. Основанием для этих действий служит документальное подтверждение факта поставки (сопроводительные накладные, договоры и пр.), в результате чего возникло гражданско-правовое обязательство. Правовым последствием действия договора факторинга является уступка денежного требования кредитором в пользу финансового агента.В этой же части факторингу присваивается свойство. Оно описывается прилагательными «реальный» или «консенсуальный», «двусторонне обязывающий» или «комплексный» (если его условия частично соответствуют признакам кредита и цессии). Виды договоров факторинга будут рассмотрены ниже в отдельном параграфе.

- Субъекты, участвующие в договоре. Всего их три, но понятию «клиент» соответствуют два из них – дебитор и кредитор.Фактор – финансовый агент, с которым заключает договор покупатель или продавец (в зависимости от того, кто стал инициатором сделки).До 2009 года в роли финансового агента могли выступать исключительно финансово-кредитные организации (банки и другие обладатели лицензии на эту деятельность). Изменения, внесенные в статью 825 ГК РФ на федеральном законодательном уровне (Закон о банках от 9 апреля 2009 года), расширили круг возможных факторов. С этого момента ими могут быть любые юридические лица, ведущие коммерческую деятельность.Второй стороной выступает чаще продавец, но им может быть и покупатель. На основании отсутствия каких-либо ограничений в главе 43 ГК РФ по этому поводу, клиентами могут быть любые субъекты гражданского права.

- Существенные условия. Уже по названию этой составляющей договора факторинга понятно ее значение.

Под существенными условиями подразумеваются все подробности заключаемой сделки, влияющие на ее конечный итог для каждой из сторон:

- Предмет договора: полное описание уступаемого денежного требования задолженности (уже существующей или планируемой).

- Сумма сделки.

- Размер аванса (если он предусмотрен договором).

- Признаки идентификации денежных требований (их чаще всего несколько, и все их необходимо различать).

- Срок платежа.

- Комиссионный сбор, взимаемый за обработку накладных или счетов-фактур.

- Доля уступаемых прав.

- Размер процентной ставки.

- Дополнительные услуги и плата за них.

- Регресс или его отсутствие.

- Ответственность сторон в случае неисполнения договорных условий.

- Обязательство не составлять договор по этой поставке с другими банками.

И прочие условия, признанные сторонами важными.

Скачать образец договора

Основными обязанностями клиента являются:

- Уступка в пользу фактора права требования (без гарантии исполнения или с ней).

- Предоставление корректно оформленной расходной и расчетной документации.

- Своевременная переуступка сумм в случае отказа от акцепта и ошибочного перечисления средств на р/с поставщика.

- Оперативное урегулирование спорных моментов.

- Предоставление полных сведений о плательщике и возможном ухудшении его финансового состояния, влияющем на степень рискованности операции.

Обязанности отдела факторинга состоят в своевременном выполнении оплаты и предоставлении подтверждающих ее документов. Если это структурное подразделение по каким-то причинам не может этого сделать, вся ответственность за исполнение взятых им договорных обязательств переходит на банк.

Условия расторжения договора факторинга

Текстом документа должно предусматриваться как заключение, так и возможное расторжение договора. В качестве условий прекращения факторинговых отношений могут быть прописаны следующие обстоятельства:

- Взаимное соглашение сторон.

- Одностороннее желание поставщика. Причиной может быть получение согласия покупателя на предварительную оплату или отказ кредитора от сотрудничества с данным юридическим лицом.

- Обоснованный отказ отдела факторинга банка. О таком решении клиент должен быть письменно уведомлен в срок, указанный в договоре.

- Фактическая неплатежеспособность поставщика или угроза его банкротства.

Расторжение договора влечет за собой следующие последствия. При первых двух обстоятельствах (то есть полной или частичной инициативе клиента) поставщиком изыскиваются альтернативные источники средств. Он выкупает ранее переуступленные права требования у банка. В свою очередь, отдел факторинга должен уведомить дебиторов в том, что им теперь предстоит рассчитываться с кредитором напрямую.

В случае если у поставщика не хватает средств для выкупа прав требования, банк выдает ему кредит сроком до окончания действия договора факторинга. При выявлении состояния банкротства банк компенсирует потери суммами, инкассируемыми на счет клиента.

Классификация видов договоров факторинга

При составлении текста документа учитываются конкретные условия сделки, которыми формируется тип договора факторинга. Варианты классификации для удобства сведены в таблицу.

| Признак классификации договора факторинга | Вид факторинга | Краткая характеристика |

| Осведомленность дебитора | Открытый | Покупатель оповещен, что платить будет фактору. |

| Закрытый (конфиденциальный) | Дебитор не знает о договоре факторинга и производит оплату с отсрочкой. После этого продавец перечисляет выручку банку. | |

| Право возврата требования | Без регресса | После заключения договора фактор сам взыскивает задолженность с дебитора. |

| С правом регресса | В случае неуплаты задолженности фактор может перевести права требования обратно на кредитора и потребовать с него возмещения выплаченных средств. | |

| Характер обязательств | Двусторонний | Факторинг в чистом виде. |

| Комплексный | Наличествуют некоторые признаки цессии. | |

| Момент возникновения долгового обязательства | Реальный | Задолженность возникла в результате отгрузки продукта дебитору. |

| Консенсуальный | Отгрузка планируется в ближайшем будущем. | |

| Территориальность | Внешний (международный) | Продавец, покупатель и банк могут находиться в разных странах. |

| Внутренний | Все стороны договора действуют в едином государственном правовом поле. |

Таким образом. любое юридически корректное соглашение об уступке прав требования может быть кратко, но всеобъемлюще описано несколькими словами.

Пример:

- Российская фирма «Проммаш» приобрела у предприятия «Агрохоз», тоже работающего в РФ, сельскохозяйственную продукцию на сумму 2,3 млн руб. с отсрочкой платежа на 15 банковских дней.

- Руководство «Агрохоза» письменно известило контрагента о том, что расходные документы поданы в банк АТВ для заключения договора факторинга с целью ускорения получения выручки.

- Между банком и предприятием «Агрохоз» достигнута договоренность о том, что если у «Проммаша» возникнут сложности с оплатой, то ее произведет продавец.

Из перечисленных обстоятельств ясно, что подписанный договор факторинга классифицируется как открытый, с правом регресса, двусторонний, реальный и внутренний.

Заключение

Договор факторинга подтверждает переход права требования задолженности от кредитора в пользу фактора.

В сделке участвуют три стороны: дебитор (продавец), кредитор (покупатель) и фактор (он же финансовый агент, банк). При этом договор заключается между банком и одним из клиентов.

Сделка возможна только при наличии юридически корректных документов, однозначно свидетельствующих о том, что задолженность существует или должна возникнуть после отгрузки продукта продавцом покупателю.

Классификация договоров факторинга учитывает особенности финансовых отношений между кредитором, дебитором и фактором.

Договор факторинга по своему тексту сходен с кредитным соглашением, но содержит специфические пункты, описывающие подробности операции.

Оформить договор факторинга технически проще, чем получить кредит.

Услуга факторинга оказывается банком на коммерческой основе. Вознаграждение привязано к учетной ставке ЦБ и на практике обычно на 1-2% выше ее.