Бесплатное обслуживание бизнеса в Сбербанке

Что такое банковская гарантия: суть, требования, виды

- Что это такое, понятие и содержание гарантии

- Может кредит лучше?

- Субъекты правоотношений

- Кто такой аппликант

- Новые требования по 44-ФЗ

- Виды банковских гарантий в РФ

- На авансовый платеж

- Международная

- Таможенная

- Для тендера

- На обеспечение заявки

- Судебная

- Типы обеспечения

- Отличия гарантии от других видов обеспечений

- Как работает банковская гарантия

- Что происходит при наступлении гарантийного случая?

- Регрессные требования

- Договор: для чего нужен, особенности составления

- Образец договора и гарантии

Что это такое, понятие и содержание гарантии

Говоря простым языком, банковская гарантия – это документ, который выдает и в одностороннем порядке подписывает банк. Этим документом банк обязуется в случае неисполнительности поставщика перечислить заказчику определенную сумму.

Для чего нужна такая гарантия? Она оформляется на обеспечение исполнения контракта, если у поставщика нет собственных «живых» денег, которые он может отправить заказчику на момент его исполнения. Если давать определение своими словами, то банковская гарантия – своеобразная страховка сделки.

Нормативное регулирование рынка банковских гарантий осуществляется Законом № 395-1 и гражданским законодательством (ст. 368-379 ГК РФ). В системе госзакупок существуют специальные правовые акты – законы 44-ФЗ и 223-ФЗ.

Выдачу этого документа может производить не только банк. Подобные услуги оказывают различные кредитные и страховые компании. Получить его можно и с помощью брокера.

Банковская гарантия должна быть в обязательном порядке при участии в государственных конкурсах, аукционах и торгах. Это основное ее применение.

Гарант может отказать, если:

- Принципал не подходит по финансовым показателям.

- Компания существует короткий срок и не имеет опыта исполнения подобных контрактов.

- Кредитная история компании, включая собственников и директора, негативная.

- Идут судебные разбирательства или открыты исполнительные производства, должником в которых является принципал.

Банковская гарантия вступает в силу с момента выдачи. Действие документа нельзя просто прекратить, если он не понадобился. На какой срок выдается банковская гарантия – регламентирует закон.

Прекращение действия документа наступает в следующих случаях:

- бенефициару оплачена сумма, на которую выдан документ;

- срок гарантии, на который она выдавалась, закончился;

- бенефициар отказался от своих прав и вернул документ гаранту;

- бенефициар письменно освободил гаранта от обязательств.

При прекращении гарантии гарант должен сразу же сообщить об этом принципалу.

Может кредит лучше?

Финансовая нестабильность и бесконечные кризисы повлияли на систему кредитования не лучшим образом. В результате бизнесмены стали уходить от стандартных схем кредитования и чаще прибегать к специальным банковским продуктам, таким как банковская гарантия.

Суть этого кредитного инструмента в том, чтобы помочь предпринимателям решить текущие бизнес-задачи (чаще всего это касается участия в гос. аукционах), не изымая из оборота и не замораживая значительные суммы.

Кредит – денежный заем, который банк выдает под определенный процент. Гарантия – поручительство финансовой организации, подтверждающее благонадежность компании, за которое также уплачивается вознаграждение.

Выделить преимущества одного или другого финансового инструмента сложно. Все зависит от финансового состояния компании и ее конечных целей.

За получением этого специфического продукта необязательно обращаться напрямую в банк. Существует большое количество кредитных брокеров, предлагающих услуги по цене банков.

Выбирая брокера, обратите внимание на его репутацию, время работы на рынке данных услуг и количество банков, с которыми он сотрудничает.

Договор банковской гарантии, в отличие от кредитного – гибкое соглашение. Он может содержать дополнительные пункты, например, отлагательные условия. Такую возможность предусматривает ст. 157 ГК РФ. Согласно требованиям этой статьи, стороны ставят возникновение предусмотренных договором обязанностей или прав в зависимость от определенных обстоятельств, которые также оговаривают заранее.

Если обстоятельство наступает, то сделка совершается – отлагательное условие приводится в действие. Например, принципал берет обязательства заключить с гарантом договор, если победит в тендере. Победа является отлагательным условием.

Довольно часто возникают ситуации, когда в банковскую гарантию необходимо внесение изменений – авизование. В таких случаях выдается документ, который подтверждает подлинность внесенных изменений и дополнений.

Также предусмотрена возможность продления гарантии, если исполнитель не уложился в сроки исполнения проекта.

Субъекты правоотношений

В предоставлении банковской гарантии участвуют несколько сторон. Участниками правоотношений являются:

- Принципал — это юр. лицо, которое будет исполнять обязательства. Он выступает инициатором БГ и должен исполнить условия договора в оговоренном качестве.

- Гарант — это лицо, выдавшее документ, как правило, банковская организация.

- Бенефициар — заказчик товаров, работ или потребитель услуг.

Относительно гаранта закон содержит определенные ограничения – им может выступать только коммерческая организация. Остальных сторон сделки данные ограничения не касаются. Ими могут являться компании, предприниматели и граждане.

Принципал и бенефициар связаны друг с другом условиями договора, обеспечением по которому является банковская гарантия.

Кто такой аппликант

В сфере экономических отношений, помимо трех ключевых сторон сделки, можно встретить и четвертую – аппликанта. Это понятие встречается исключительно во внешнеторговых сделках.

Кто это такой и каков его статус в правоотношениях? Аппликант – лицо, которому непосредственно требуются средства для реализации какого-либо проекта. Его права и обязанности схожи с принципалом. Зачастую он и является выгодоприобретателем. По сути, аппликант и бенефициар – одно и то же лицо.

В экспортных сделках, обеспеченных банковской гарантией, может появиться еще один субъект – банк, расположенный в стране аппликанта. Он выступает агентом и наделен обязанностью передать гарантию банку, расположенному в стране бенефициара.

Новые требования по 44-ФЗ

В 99% случаев клиенты обращаются за выдачей гарантии для заключения контрактов с госзаказчиками. Требования к гарантии, которую используют участники размещения Госзаказа, устанавливает Закон 44-ФЗ. Заключая Госконтракт на электронном аукционе, победитель предоставляет банковскую гарантию в виде сканкопии. Документ должен содержать все существенные условия заключенного контракта.

21 декабря 2017 прошло третье чтение и был принят законопроект по изменению в законе 44-ФЗ. Рассмотрим изменения, коснувшиеся банковской гарантии – в 2018 году они будут значительными:

- Изменились требования к банкам: размеру их капитала – не менее 1 млрд рублей и уровню кредитного рейтинга – не ниже «BBB-(RU)». Реестр банков, соответствующих данным критериям, создаст Минэкономразвития РФ, основываясь на данных Центробанка. Итоговый список опубликуют на официальном сайте.

- С 2018 года у госзаказчиков появилось право требовать не полную сумму обеспечения, если поставщик не выполнил условия контракта, а за минусом фактически выполненной работы.

- Гарантия будет покрывать только сумму обеспечения заявки, которая оговорена в закупочной документации.

- Появилась электронная форма требований произвести выплаты по банковской гарантии.

- Полномочия подписанта можно не подтверждать доверенностью, если он указан в ЕГРЮЛ, как имеющий право подписи. В остальных случаях доверенность по-прежнему необходима.

Банковские гарантии для контрактов, содержащих государственную тайну вносятся в закрытый реестр. Такие контракты подписываются усиленной электронной подписью (ст. 45).

Где найти закрытый реестр? Чтобы получить выписку из закрытого реестра, необходимо подать письменный запрос в Казначейство. Порядок получения выписки устанавливает Минфин.

Виды банковских гарантий в РФ

Гарантийные обязательства – распространенный способ обеспечить сделку. Они используются во многих сегментах рыночных отношений. Ориентируясь на конечные цели получателя, можно выделить несколько разновидностей обеспечений.

Одним из современных видов является электронная гарантия. Возможность ее получения существует с 2010 года. Получить такой документ можно без посещения финансовой организации: заявка подается в электронном виде. Срок рассмотрения заявки очень короткий, а ответ о выдаче или отказе становится известен через 10–15 минут. Для получения электронной гарантии необходима электронная цифровая подпись.

Оформить электронную заявку можно в следующих организациях:

| Наименование | Сайт |

| Банковская группа Зенит | zenit.ru |

| Открытие | open.ru |

| Банк Глобэкс | business.globexbank.ru |

| Сбербанк | sberbank.ru |

Существуют и специальные организации-брокеры, которые могут подобрать гаранта. Например, my-bg.ru. На их сайте также можно оставить заявку онлайн.

Такой способ получения исключает риски предоставления документа на фальшивом бланке, экономит время и средства. В результате уменьшаются риски получить отказ на участие в тендере из-за несвоевременности предоставления этого документа.

Главный недостаток электронной гарантии – ограниченность выдаваемой суммы – не более 15 000 000 рублей. Это связано с риском выдачи крупной суммы мошенникам.

Еще один минус – большой процент отказов. Финучреждения, опасаясь убытков, отказывают в выдаче, если направление деятельности клиента не совпадает с его заявкой. Поэтому спрос на электронную форму документа мал.

Закон 115-ФЗ по концессионному соглашению также предполагает использование банковской гарантии. Концессия – форма партнерства между государством и частным бизнесом. Цель подобного партнерства – защитить заказчиков от недобросовестных исполнителей.

Примером может выступать сфера ЖКХ. Для проведения капитального ремонта Закон 185 ФЗ предполагает закупки товаров и услуг. Участники тендеров и аукционов, претендующие на заключение контракта, для обеспечения своих обязательств пользуются услугами гарантов.

Рассмотрим некоторые виды банковских гарантий.

На авансовый платеж

Авансовый платеж – распространенное условие договоров продажи, оказания услуг или выполнения работ. И это всегда риск. В случае нарушения условий договора добиться возврата авансового платежа сложно. Для этого потребуется обращение в судебную инстанцию, а процедура взыскания может длиться годами.

На весь этот период покупатель лишится возможности использовать перечисленные в качестве аванса средства в своем обороте и будет вынужден искать дополнительное финансирование.

В хозяйственной деятельности широкое применение получила банковская гарантия на авансовый платеж, предполагающая его возврат. Это своего рода денежное поручительство за поставщика или исполнителя. Платежная гарантия действует на протяжении срока действия контракта и еще один дополнительный месяц, на случай выявления брака или других нарушений условий поставки.

Международная

Международные банковские гарантии выдаются по экспортно-импортным сделкам. Они преследуют одинаковую цель с внутренними – максимально повысить уровень доверия между участниками сделки. При этом они имеют свои особенности.

Главное отличие – взаимоотношения сторон. В сделке участвуют представители разных государств. Она проходит в несколько этапов:

- Российская сторона обращается в отечественный банк, который рассматривает заявление и выдает гарантию или отказывает в ее выдаче.

- Российский банк, как гарантирующая сторона, обращается к представителям иностранного банка-партнера второй стороны сделки и направляет им гарантию.

- Иностранный банк проверяет легитимность документа, после чего он направляется партнеру с подтверждением его подлинности.

- Стороны заключают сделку и проводят действия, предусмотренные контрактом.

Эта процедура трудоемкая и требует специальных знаний. Вероятность допустить ошибку и сорвать сделку очень велика, поэтому лучше поручить ее специалисту.

Оформлением таких документов занимаются не все банки, а только обладающие специальной лицензией Центробанка и действующие по правилам, установленным международной торговой палатой.

Таможенная

Гарантия перед органами таможни – самый действенный способ уплаты таможенных платежей. Среди них:

- таможенная пошлина на ввозимый и вывозимый товар;

- НДС;

- акцизы, которые взимаются на ввоз иностранных товаров;

- другие таможенные сборы.

Такой вид гарантии в пользу ФТС подойдет компаниям, которые:

- выполняют таможенные перевозки;

- держат таможенные склады;

- импортируют алкоголь и табак;

- работают по внешнеторговым контрактам с иностранными предприятиями.

Такие компании заинтересованы в том, чтобы отсрочить уплату таможенных пошлин и налогов. Подойдет она и для таможенных представителей – брокеров.

Для тендера

Для участия в тендере также потребуется гарантия. Основная цель тендерной гарантии – обеспечить залог того, что компания, выигравшая тендер, не станет отказываться от контракта и выполнит взятые на себя обязательства.

Документ выдает банк за компанию, участвующую в торгах. Предполагается, что он покроет следующие риски:

- отзыв предложения на участие в тендере;

- отказ подписывать договор победившей стороной;

- отказ победителя торгов выполнять свои обязательства.

Чаще всего гарантия для тендера необходима для заключения госконтрактов. Выдавать такой документ могут организации, включенные в список Центробанка и прошедшие контроль со стороны государства в соответствии с требованиями, установленными Минфином. Они следующие:

- лицензия, позволяющая осуществлять банковские операции;

- собственный капитал в 1 млрд рублей;

- отсутствие процедуры финансового оздоровления;

- соблюдение обязательных нормативов, установленных Законом 86-ФЗ на протяжении не менее 6 месяцев.

Существует и другой способ обеспечить госконтракт — тендерный заем. Это разновидность целевого кредита, предполагающего перевод денег на счет участника аукциона.

На обеспечение заявки

Закон 44 ФЗ устанавливает требования, согласно которым заявка на участие в тендере рассматривается, если отсутствует ее материальное обеспечение. В электронном аукционе можно участвовать только при условии денежного обеспечения.

Для тендеров, проводимых в другой форме (конкурса или закрытого аукциона) в качестве обеспечения заявки принимают банковскую гарантию. Требования, которым должен соответствовать документ, прописывают законы 44-ФЗ и 223-ФЗ. Документ должен включать такие условия:

- срок действия и суммы;

- обязательства гаранта выдать заказчику неустойки, если платеж будет просрочен;

- обязательства принципала;

- условия выплаты организатору аукциона денег по гарантии;

- право на бесспорное списание денег со счета гаранта.

Обеспечивать заявку на участие в конкурсе может только безотзывная гарантия.

Судебная

Такую форму применяют в судебном производстве. Это один из способов обеспечить иск. Обеспечительной мерой, применяемой судом, может быть арест активов должника. В этом случае ответчик по иску может предложить альтернативу – банковскую гарантию, как способ отмены обеспечения иска.

В этом случае финансовая организация гарантирует выплату по факту вынесения решения, если суд решит удовлетворить требования истца на взыскание средств.

Благодаря судебной гарантии ответчик может вести полноценную хозяйственную деятельность в течение судебного процесса.

Типы обеспечения

В зависимости от условий выдачи гарантийных средств, различают несколько типов гарантии:

- Безусловная – средства выдаются по первому требованию.

- Условная – банк платит бенефициару по выставленному платежному требованию. Для запуска процесса нужны доказательства о неуплате принципала.

Банковское гарантирование, чтобы претендовать на надежность, должно быть безотзывным и срочным.

Отказать бенефициару в выплате банк не может в одностороннем порядке. Принцип работы отзывной гарантии вызывает опасения у заемщиков, поэтому она не пользуется особой популярностью.

Для того чтобы финансовая организация приняла решение о предоставлении гарантийного поручительства, компания, его запрашивающая, должна иметь источники для погашения гарантии, а также всех расходов, связанных с ее выдачей и процентов за оказание данной услуги. В некоторых случаях требуется наличие активов на балансе предприятия, за счет которых возможно провести погашение.

Если принципал предоставляет гаранту требуемое финансовое обеспечение, которое можно использовать при исполнении гарантии, имеет место покрытая гарантия. Покрытием может выступать открытый депозит или приобретенный принципалом вексель, стоимость которых соответствует размеру обязательств по обеспечиваемому контракту.

Если обеспечение не предоставляется, такая гарантия будет непокрытой. Как правило, она нуждается в залоге.

В качестве залога банк может принять различное имущество, которым располагает залогодатель в числе своих активов: оборудование, транспорт, товары в обороте, недвижимость, имущественные права.

Отличия гарантии от других видов обеспечений

Существует несколько способов обеспечения обязательств, которые отличаются от банковских обеспечений и имеют ряд особенностей.

Один из них – независимая гарантия. Такая правовая конструкция существует в гражданском законодательстве РФ с 2015 года. В отличие от банковского обеспечения, независимую гарантию может выдать любая коммерческая организация. Порядок ее выдачи регулирует ст. 368 ГК РФ. Разница еще и в том, что данную конструкцию можно применить в случае, когда обязательство гаранта заключается не в финансовом обеспечении, а в передаче ценных бумаг или вещей, наделенных родовыми признаками. Условия предоставления независимой гарантии более гибкие.

Поручительство также предполагает привлечение третьего лица, которое определенным способом влияет на взаимоотношения сторон. Однако в этом случае поручитель по обязательствам должника перед кредитором несет солидарную ответственность. Гарант такой ответственности не имеет.

Во многих отношениях банковская гарантия сходна с аккредитивом, однако суть этих документов различная. Чем отличается аккредитив? Это обязательство, которое принял на себя банк. Оно заключается в осуществлении платежа, после того, как выполнены определенные условия.

Зачастую размер обеспечения исполнения контракта – очень большая сумма, которую сложно «выдернуть» из оборота и перечислить на счет заказчика.

Как работает банковская гарантия

Схема работы такого финансового инструмента выглядит следующим образом:

- Принципал заключает контракт на поставку партии товара, выполнение определенных работ или оказание услуг с бенефициаром, который является заказчиком, покупателем или потребителем услуг.

- Бенефициар требует гарантий, что условия заключенного договора будут неукоснительно выполнены – товар прибудет в срок.

- Для этого исполнитель контракта привлекает третью сторону – гаранта.

- Исполнитель контракта ищет гаранта, который согласится предоставить обеспечение на условиях, устраивающих обе стороны.

- После проверки платежеспособности принципала, заключается соглашение о предоставлении гарантий.

- Банк, выступающий в роли гаранта, за плату берет на себя финансовые обязательства выплатить бенефициару оговоренную сумму и выдает гарантию.

- За услуги, оказанные гарантом, принципал уплачивает вознаграждение.

Что происходит при наступлении гарантийного случая?

Если исполнитель не справился со взятыми на себя по контракту обязательствами, заказчик направляет гаранту письменное требование (с 2018 года возможно выставить электронное требование) выплатить средства по гарантии. В зависимости от вида оформленной гарантии (условная или безусловная) банк-гарант производит расчет сразу же после предъявления документов, подтверждающих нарушение условий договора. Порядок выплат оговаривается в гарантии.

Регрессные требования

Исполнив требование бенефициара, банк выставит регрессное требование к принципалу о возмещении уплаченной им по гарантии суммы. Если гарантия была покрытой, гарант может компенсировать свои расходы за счет покрытия или реализации предоставленного залога.

Договор: для чего нужен, особенности составления

Выдается банковская гарантия на основании договора о ее предоставлении, сторонами которого являются банк-гарант, принципал и бенефициар.

Обратите внимание, что гарантия и соглашение о ее выдаче – это не одно и то же.

Особенность такого соглашения в независимости от обязательств, которые должна обеспечивать гарантия. Эту норму закрепляет ст. 370 ГК РФ. Она заключается в том, что договор:

- Не прекращается и не изменяется, если прекратилось или изменилось основное обязательство.

- Не теряет действительность, если стало недействительным обязательство.

- Предусматривает обязанность гаранта выплатить по обязательству если бенефициар обратиться повторно, когда обязательство уже частично выплачено.

Для заключения подобного договора нужно собрать пакет документов, который может оказаться довольно существенным, особенно если обеспечивается госконтракт, заключаемый по 44-ФЗ. В этом случае целесообразно оформлять его через брокера. Он поможет с выбором банка, расскажет каким требованиям должна соответствовать компания и поможет собрать документы.

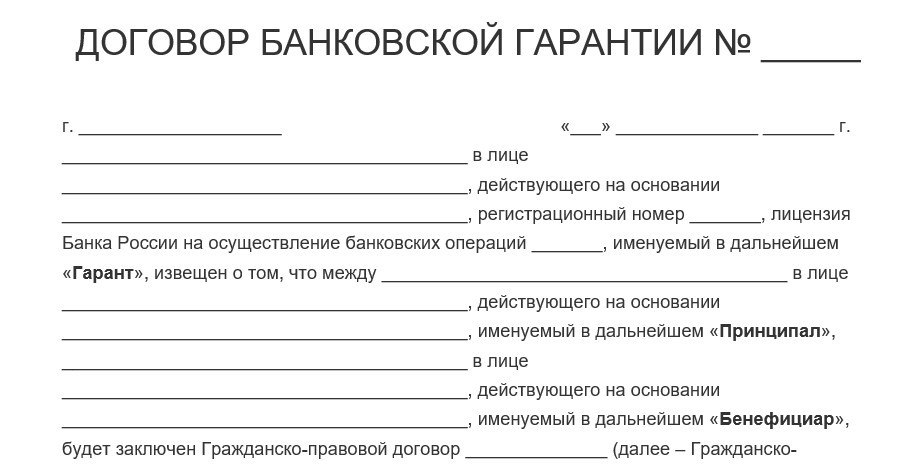

Образец договора и гарантии

Договор о предоставлении банковской гарантии заключается письменно и является независимым документом. Четкой формы его составления не существует. Стороны вправе включать в соглашение любые условия, если они не противоречат действующему законодательству. В обязательном порядке в него должны входить следующие условия:

- Срок действия и условия прекращения.

- Сумма, которая гарантированно обеспечивает сделку.

- Сумма, которая выплачивается гаранту за предоставление финансовых услуг.

- Условия безотзывности.

- Меры ответственности и условия, на которых ее обеспечивает гарант.

Чтобы представить, как выглядит заполненный договор, приводим его пример.

Скачать образец

Образец гарантии выглядит следующим образом.

Смотреть пример

Банковская гарантия является серьезным подспорьем для бизнеса во многих сферах экономики. Если документ оформлен правильно, он служит страховым полисом для кредитора и играет роль верительной грамоты для заемщика, демонстрируя его добропорядочность и платежеспособность.