Бесплатное обслуживание бизнеса в Сбербанке

Простой расчет индекса рентабельности инвестиций по формулам PI и ROI

- Что такое индекс рентабельности

- Дисконтирование

- Индекс рентабельности инвестиций PI

- Расчёт дисконтированного возврата

- Расчёт дисконтированной инвестиции

- Пример расчёта IR

- Выводы

Что такое индекс рентабельности

В названии этого показателя кроется его сущность. Оценка целесообразности инвестирования в тот или иной проект должна производиться на основе расчёта, и чем проще критерий принятия решения, тем легче владельцу капитала сделать выбор. В общем и целом, вопрос состоит в том, стоит ли вкладывать средства в предприятие.

Индекс рентабельности инвестиций – это цифра, показывающая, во сколько раз увеличится покупательская способность вложенных средств за заданный период.

Этот оценочный показатель в ряду многих других по праву считается самым простым и наглядным. Его ценность в том, что он не зависит от многих факторов, оказывающих влияние на оценку возможности и целесообразности инвестирования, в том числе от:

- Размера вкладываемой суммы;

- Общей стоимости проекта;

- Периода инвестирования;

- Направления хозяйственной деятельности;

- Личных качеств инвестора.

Иными словами, вложить в дело можно 10 тысяч рублей или несколько миллионов, а процент прибыли от этого не изменится и будет пропорционален этой сумме.

Использование индекса рентабельности универсально: им можно аргументировать привлечение средств крупных инвесторов или же применять при краудфандинге, когда финансирование проекта осуществляется «народной копейкой».

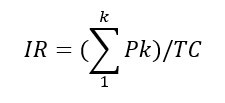

В обобщённом виде формула индекса рентабельности (IR) выглядит как отношение дисконтированной суммарной стоимости прогнозируемых финансовых поступлений к стоимости всего проекта:

Где:

IR – Индекс рентабельности;

k – Количество денежных потоков (выплат в пользу инвестора);

Pk – Отдельный денежный поток;

TC – Оценочная стоимость проекта.

Это выражение максимально упрощено с целью облегчения понимания и содержит в себе допущение того, что инвестор один, и вся прибыль от вложения достаётся только ему. На практике же всё бывает намного сложнее. Важность IR в том, что он позволяет оценивать доходность вложений в предприятие, абстрагируясь от многих (но не всех) подробностей.

Дисконтирование

Выражение «дисконтированная суммарная стоимость прогнозируемых финансовых поступлений» может кого-то озадачить своей сложностью, но на деле его довольно просто разъяснить. Дело в том, что «лишних денег» в природе современных финансовых отношений практически не бывает. Для того, чтобы инвестировать какую-то сумму в проект, её нужно откуда-то отвлечь, то есть изъять из оборота, приносящего определённый доход. При этом новый индекс рентабельности должен превышать старый (иначе в этих действиях не будет экономической целесообразности). Дисконтирование – это приведение получаемых в результате инвестирования денег в соответствие с актуальной ситуацией.

Возможно, что и сейчас не всё понятно, но пример позволит внести ясность:

Средства, выделенные на инвестирование проекта, лежат на депозитном счёте с начисляемой годовой ставкой в 10%. В данном случае есть возможность применения самого простого способа определения коэффициента дисконтирования – принять его равным банковскому проценту. Он тоже будет учитываться в размере 10%.

Индекс рентабельности инвестиций PI

Существует определённая путаница в трактовке двух показателей, в сущности имеющих один и тот же экономический смысл. При оценке доходности уже работающих предприятий, как правило, используют индекс рентабельности IR, он же ROI (Return Of Investment – переводится как «возвратность инвестиций»). В процессе прогнозирования будущей вероятной прибыли чаще применяют аббревиатуру PI (Profitability Index – «индекс прибыльности»).

Смысловое значение обоих коэффициентов сходное, но в первом случае рассчитывается фактическая величина, а во втором имеет место научно обоснованное предсказание рентабельности после того, как деньги будут вложены в дело. Почти полная тождественность понятий очевидна:

Где:

PI — Индекс прибыльности;

N – Приведенный (дисконтированный) возврат инвестиции в денежном выражении;

I – Дисконтированная сумма инвестиции.

На практике процесс инвестирования чаще всего носит не единовременный, а поэтапный характер. Как правило, в получении сразу всей суммы, необходимой на реализацию проекта, нет необходимости. Деньги предоставляют постепенно, по мере освоения капитала.

Расчёт дисконтированного возврата

При долговременном и поэтапном инвестировании (когда вложения и возвраты осуществляется траншами) показатель N рассчитывается по формуле:

Где:

N – Дисконтированный возврат;

k – Количество выплат (периодов возврата);

T – Время инвестиции, выраженное в годах;

Fk – Периодический денежный поток («порция» возврата за единицу времени, обычно – год);

r – Норма дисконтирования.

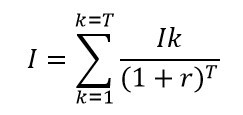

Расчёт дисконтированной инвестиции

Не только числитель, но и знаменатель дроби подлежит дисконтированию. Это связано с временными разрывами между траншами, в течение которых деньги продолжают, с одной стороны, терять свою покупательную способность, а с другой же – «работают» на владельца капитала, будучи размещёнными в других местах (к примеру, на банковских счетах).

В связи с этим обстоятельством, формула расчёта приведенной суммы инвестиции также усложняется:

Где:

I – Дисконтированная инвестиция;

k – Количество выплат (периодов возврата);

T – Время инвестиции, выраженное в годах;

Ik — сумма инвестиций в k году;

r – Норма дисконтирования.

Теперь для определения индекса рентабельности инвестиций PI остаётся рассчитать величины N и I по отдельности и поделить одну цифру на другую. Можно, конечно, свести обе составляющие в одно математическое выражение, но тогда формула получится излишне громоздкой и трудной для восприятия.

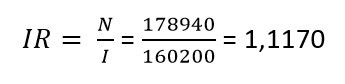

Пример расчёта IR

Для иллюстрации приведенного выше теоретического материала, целесообразно рассмотреть пример расчета коэффициента рентабельности инвестиции. Ради удобства восприятия исходные данные и результаты вычислений сведены в одну таблицу.

Допустим, что некий инвестор сразу (одним траншем) вложил в проект 150 тыс. руб., и в течение последующих пяти лет, характеризуемых разными ставками дисконтирования, получал выплаты, сначала меньшие, а затем растущие (так на практике обычно и бывает). Задача состоит в определении прибыльности финансирования предприятия.

| Вложенные суммы | Инвестиционный период по годам | Итого | |||||

| 1 | 2 | 3 | 4 | 5 | |||

| Сумма первоначальной инвестиции | 150000 | ||||||

| Возвраты инвестору по годам | 20000 | 25000 | 35000 | 43000 | 45000 | 168000 | |

| Ставка дисконтирования | 1,1 | 1,05 | 1,07 | 1,08 | 1,04 | ||

| Дисконтированные денежные потоки | 160200 | 22000 | 26250 | 37450 | 46440 | 46800 | 178940 |

Приведенная сумма инвестирования 160200 руб. получилась в результате умножения начального вложения (150 000 руб.) на среднее арифметическое значение ставок дисконтирования по пяти годам:

(1,1 + 1,05 + 1,07 + 1,08 + 1,04) / 5 = 1,068

Далее:

150000 х 1,068 = 160200

Коэффициент рентабельности инвестиции получается при делении общих приведенных значений денежных поступлений на сумму дисконтированных выплат:

Где:

IR – Индекс прибыльности;

N – Приведенный (дисконтированный) возврат инвестиции в денежном выражении;

I – Дисконтированная сумма инвестиции.

Это означает, что каждый вложенный в проект рубль принёс инвестору 11,7 копеек чистого дохода.

Кроме этого, значение IR, превышающее единицу, свидетельствует об общей прибыльности инвестиции.

Выводы

Рентабельность инвестиции определяется посредством коэффициентов PI и ROI (IR), рассчитываемых по похожим формулам и имеющих сходный экономический смысл.

Показатели индекса прибыльности или рентабельности (возвратности) инвестиций вычисляются на основе дисконтированных (приведенных) сумм денежных потоков и вложений, путём деления одной величины на другую.

Если PI или IR принимают значение менее единицы, инвестиция не может считаться рентабельной.

Значение индекса рентабельности не зависит от суммы инвестирования.