Бесплатное обслуживание бизнеса в Сбербанке

Популярные методы начисления амортизации основных средств в 2024 году

- Порядок начисления амортизации

- Ведомость начисления амортизации

- Способы начисления амортизации основных средств

- Линейный способ начисления амортизации

- Срок эксплуатации

- На какие основные средства не начисляется амортизация

Амортизационные отчисления входят в состав себестоимости, а после реализации продукта зачисляются на особый счёт, предназначенный для оплаты обновления производственных мощностей. Об особенностях этого процесса пойдёт речь в статье, предлагаемой вниманию.

Порядок начисления амортизации

Исходя из общих положений, можно прийти к выводу о заинтересованности любого коммерческого предприятия в как можно более скорой амортизации. После того как основное средство полностью окупится, оно начнёт приносить большую прибыль, так как отпускная цена останется прежней, а себестоимость снизится. Другой вариант – рынку можно предлагать удешевлённый продукт, обеспечивая себе конкурентное преимущество.

К сожалению предпринимателей, столь быстрое списание основного средства на себестоимость продукции редко бывает возможным. Действуют ограничительные факторы, такие, как:

- Конкуренция. Соревновательная природа бизнеса не позволяет увеличивать цену выше рыночного уровня.

- Законодательные нормы. Порядок амортизации во многом регламентирован нормативными актами, задающими сроки полезного использования основных средств. В Российской Федерации эту функцию выполняет Классификатор ОС.

Таким образом, время и порядок списания дорогостоящего и служащего долго актива, приносящего прибыль, должно быть оптимизировано. В идеальном случае в момент окончания его эксплуатации на счёте 02 баланса предприятия будет накоплена сумма, достаточная для приобретения нового основного средства с целью замены старого и изношенного.

Однако на практике бывают и другие ситуации, когда реальный срок оказывается:

- Меньше запланированного. Это случается, если основное средство состарилось или безнадёжно вышло из строя в результате бедствия, порчи или других непредвиденных обстоятельств. В этом случае ОС списывается на убытки предприятия по остаточной стоимости (строка 1150 баланса), для чего создаётся ликвидационная комиссия.

- Больше нормативного. Такая ситуация обоснованно считается благоприятной. Основное средство числится на балансе в количественной форме и по нулевой стоимости. При этом оно продолжает приносить предприятию прибыль.

В обоих перечисленных случаях амортизация перестаёт начисляться. Во всех других она производится.

Подводя итоги раздела, можно прийти к выводу, что амортизация основного средства начинается в момент начала его эксплуатации и заканчивается после исчерпания срока полезного использования.

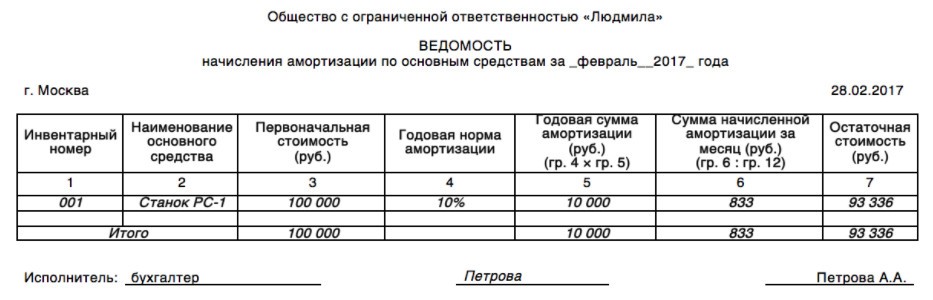

Ведомость начисления амортизации

Теперь немного о технической стороне дела. Размер ежемесячных отчислений влияет на сумму фискальных обязательств предприятия перед государственным бюджетом. Следовательно, учёт этого параметра должен вестись строго по установленным нормам. Для этого используется ведомость начисленной амортизации, которая является налоговым регистром, то есть документом, обосновывающим базу налогообложения по имуществу и прибыли.

Согласно НК РФ (статья 314), форма амортизационной ведомости может разрабатываться каждой организацией самостоятельно, но должна обязательно отражать следующую информацию о конкретном основном средстве:

- наименование;

- присвоенный инвентарный номер;

- дата начала эксплуатации;

- начальная стоимость;

- норма амортизации (годовая) – величина, обратная сроку нормативного использования;

- сумма амортизации (годовая);

- сумма амортизации за месяц;

- остаточная стоимость.

Скачать бланк, соответствующий требованиям налоговых служб можно здесь:

Скачать в формате doc

Следует отметить, что норма эксплуатации указывается в процентах, а все остальные цифры, характеризующие степень амортизации – в рублях.

При получении кредита, предприятие предоставляет банку справку о начисленной амортизации, информация в которой должна полностью соответствовать данным, указанным в ведомости.

Образец заполнения ведомости начисления амортизации выглядит так:

Способы начисления амортизации основных средств

Общая цель амортизации, как уже понятно из вышеизложенного материала, состоит в том, чтобы по объектам основных средств была начислена сумма, достаточная для их обновления. Остаётся лишь определиться с возможными алгоритмами решения этой задачи.

Основных способов всего два. Один из них, наиболее распространённый, называется линейным – он будет рассмотрен подробно в статье несколько позже.

Второй, нелинейный, в свою очередь может реализовываться ускоренными (в увеличении общего срока амортизации обычно нет экономического смысла) темпами или с учётом реальной степени износа.

Есть смысл проанализировать нелинейные методы амортизации основных средств. Коротко суть каждого из них.

Расчёт амортизации с использованием кумулятивного числа. Предусматривает ускоренное списание износа на себестоимость в первые годы и, соответственно, замедление со временем. Смысл в том, что пока производимый продукт пользуется высоким спросом, основное средство эксплуатируется наиболее интенсивно. Если наступит момент морального устаревания ранее, чем исчерпается материальный ресурс (и срок полезного использования), предприятие понесёт минимальные потери. Основное средство будет уже в значительной степени амортизировано:

Где:

Н – размер амортизации по кумулятивному методу;

О – остаточное время эксплуатации;

К – кумулятивное число.

Чтобы получить сумму амортизации, достаточно умножить норму на начальную стоимость внеоборотного актива.

Кумулятивное число считается как арифметическая сумма натурального ряда (1, 2, 3, 4 и т. д.), образованного цифрой нормативного срока эксплуатации. Например, если предполагается, что станок будет работать три года, то оно составит 1+2+3=6.

Сам термин «кумулятивный» означает нечто, способное накапливаться со временем. Из формулы ясно, что новое основное средство будет амортизироваться по максимальной норме именно в первый год, когда ему ещё «служить как медному котелку». Чем меньше времени остаётся до окончания срока работы, тем ниже норма амортизации.

Расчёт амортизации уменьшаемого остатка стоимости основного средства. Расчёт ведётся не по начальной цене, а путём вычета из остаточной стоимости:

Где:

А – размер амортизации;

О – остаточная стоимость ОС;

Н – норма амортизации;

К – коэффициент ускорения.

Требует пояснения понятие коэффициента ускорения. Его величину устанавливает руководство предприятия, но вариантов немного – выбор между 1, 2 или 3. Чаще всего он равен 2.

Расчёт амортизации уменьшаемого остатка стоимости по реальному износу (производственный). Вероятно, этот способ можно было бы признать самым логичным. Чем больше средство производства работает, тем оно быстрее изнашивается. А если оно простаивает, то и списывать ничего не надо, да и не с чего – ведь прибыли актив не даёт. Мешают, однако, принять этот метод в качестве универсального следующие факторы:

- Не учитывается моральное старение. Компьютер, полежав на складе лет пять, значительно теряет свою ценность и больше не соответствует современным требованиям.

- Некоторые предметы от лежания без работы тоже портятся.

- Не всегда можно точно спрогнозировать, сколько именно продукта произведёт то или иное основное средство даже в идеальных условиях эксплуатации (не говоря уже о реальных).

Тем не менее, способ такого расчёта иногда применяется. Амортизация считается так:

Где:

А – размер амортизации;

О – остаточная стоимость ОС;

С – количество произведенной продукции.

Смысл в том, что каждая единица изготовленного продукта «уносит» с собой частичку стоимости основного средства и одновременно «приносит» её же в денежном выражении на амортизационный счёт 02.

Перечисленные способы амортизации в бухгалтерском учёте предусматривают неравномерность износа, график которого во времени представляет собой кривую линию, вогнутую к оси абсцисс (вниз).

Линейный способ начисления амортизации

В отличие от случаев, когда применяется какой-либо из алгоритмов ускоренной амортизации, линейный метод предполагает ритмичное списание стоимости основного средства равными долями. Это очень просто:

Где:

А – размер амортизации;

Н – начальная стоимость ОС;

В – время эксплуатации;

С – срок полезного использования.

Пример. Новый станок приобретен предприятием за 160 тыс. руб. Известно, что нормативный срок его полезного использования составляет четыре года. Годовая норма амортизации в этом случае составит 25% – иными словами, четверть стоимости ежегодно должна списываться на себестоимость. Месячная норма – 25%/12 = 2,083%.

Расчет амортизации основных средств линейным способом даёт сумму начислений месячного износа в денежном выражении: в данном случае она составит 3 тыс. 333 руб., то есть 2,083% от начальной балансовой стоимости.

Срок эксплуатации

Ключевым параметром для любого из перечисленных методов является срок полезного использования актива. Он должен быть обоснован и может определяться группой Классификатора, техническими нормативами изделия, рекомендациями производителя или заключением независимой экспертизы.

Важно знать и помнить: для всех основных средств, входящих в восьмую, девятую и десятую группы классификатора, применяется только линейная амортизация.

Прочие внеоборотные активы также часто характеризуются равномерным во времени износом, и, если нет обстоятельств, определяющих необходимость ускорения, бухгалтерия предпочитает использовать линейный метод начисления амортизации. Он прост, нагляден и, что тоже важно, не вызывает вопросов проверяющих организаций.

На какие основные средства не начисляется амортизация

Вопрос не в том, можно ли не начислять амортизацию на какие-либо основные средства – любой бухгалтер стремится к тому, чтобы снизить стоимость «висящего» на балансе имущества. Списание на себестоимость сразу же облегчает налоговую нагрузку на предприятие. Однако есть виды внеоборотных активов, не подлежащие амортизации.

Любое решение должно иметь юридически-правовое обоснование. В данном случае бухгалтерия обязана руководствоваться ПБУ (Правилами бухгалтерского учёта) 6/2001 (утв. 30 марта 2001 г.), Налоговым кодексом РФ (статьи 256 – 259) и «Методическими указаниями по учёту основных средств» № 91н от 13 октября 2003 г., а также следить за возможными текущими изменениями нормативной базы.

Общим критерием определения возможности начисления амортизации является способность объекта сохранять свои полезные свойства независимо от времени эксплуатации.

Например, земельный участок может использоваться в качестве строительной площадки в течение веков без каких-либо естественных ограничений, связанных со старением или износом. Меняться может кадастровая стоимость, но, как правило, в сторону своего увеличения.

Кроме этого, существуют правила, включающие списки основных средств по объектам и их группам.

Амортизации подлежат исключительно внеоборотные активы, числящиеся на двух балансовых счетах:

- «основные средства» – 01;

- «нематериальные активы» – 04.

Не амортизируется следующее имущество:

- объекты недвижимости, строительство которых не завершено;

- векселя, облигации, акции, долговые обязательства и прочие ценные бумаги;

- договоры, контракты и прочие сделки финансового характера;

- полученные в дар активы;

- законсервированные на квартал и более, а также реконструируемые дольше года объекты недвижимости;

- имущество некоммерческих и бюджетных предприятий, что вполне логично – прибыли они в принципе не должны приносить;

- оплаченные из бюджета (целевым финансированием) активы предприятия;

- произведения искусства;

- книги и прочие печатные материалы;

- природные ресурсы;

- личное имущество.

Если возникают сомнения по поводу начисления амортизации, рекомендуется свериться со статьёй 256 Налогового кодекса РФ.

И в заключение, основные тезисы. Амортизация основных фондов является отражением перехода их стоимости в часть цены производимого продукта.

В обязанности бухгалтера входит умение грамотно проводить амортизацию и знание нормативных актов, её регламентирующих.

Существуют различные методы начисления амортизации. Из них следует выбрать наиболее приемлемый для конкретного предприятия и включить его в общую хозяйственную политику субъекта.