Акции известных мировых и российских компаний в вашем смартфоне!

Реинвестирование: что это такое, виды, расчеты

- Что такое реинвест

- Формулы вычисления сложных процентов доходности реинвестиций

- Риски реинвестирования прибыли

Перед инвестором, хотя бы раз получившим доход от вложений, стоит выбор: он может потратить причитающиеся ему денежные средства, или снова запустить их в оборот, полностью или частично. Очевидно, что наращивание суммы инвестиционного портфеля увеличивает дивиденды.

Что такое реинвест

Реинвестирование – это способ повышения эффективности начального вложения за счет вторичной оборачиваемости полученного дохода.

Определившись с тем, что такое реинвестиции, необходимо рассмотреть классификацию этого понятия. Различают два вида повторного вложения в объект:

- Реинвест полученной прибыли. В этом случае вкладчик дожидается финансового результата и оперирует средствами в его пределах. Иными словами, за цикл (год, квартал, месяц) получены дивиденды, и только они служат источником повторной инвестиции.

- Вкладываются все поступающие средства, независимо от того, пройдена ли «точка ноль». Примером может служить ипотека, реинвестируемая путем выкупа застройщиком кредитных договоров. В результате инвестор получает двойной доход: активный – за счет основной деятельности, и пассивный от обслуживания займов под залог недвижимости.

Таким образом, под реинвестированием можно понимать не только повторное, но и дополнительное вложение капитала.

В обоих случаях увеличение объема инвестиционного капитала происходит, если предприниматель не «проедает» полученный доход, а использует его в качестве альтернативы кредитного плеча. При этом наблюдается наращивание не только абсолютных значений дохода, но и процента рентабельности вложения.

В настоящее время нет четкого правила относительно выбора объекта реинвестиции. Есть экономисты, относящие к этому понятию только повторные вложения средств в бизнес, обеспечивающий данный доход. Другие специалисты считают, что этот фактор не имеет значения, и любая составляющая общего сложного портфеля может становиться объектом реинвестирования, если это целесообразно.

Вероятно, вторая точка зрения обоснована в большей степени, так как экономический результат важнее формальных принципов.

Формулы вычисления сложных процентов доходности реинвестиций

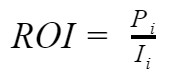

Формула рентабельности инвестиции ROI проста. Она представляет собой отношение величины полученного за один цикл дохода к сумме средств, вложенных в бизнес.

В коэффициентном выражении она выглядит следующим образом:

Где:

ROI – показатель рентабельности инвестиции;

Р – сумма прибыли за цикл под номером i;

I – сумма инвестиции;

i – номер инвестиционного цикла.

Задача расчета эффективности реинвестиции существенно усложняется за счет необходимости вычисления «процентов, набегающих на проценты».

При допущении стабильности значения текущей рентабельности инвестиции на каком-то временном интервале, ее величина, в случае многократного реинвестирования, будет выглядеть так:

Где:

RORI – коэффициент рентабельности реинвестиции за n циклов;

ROI – текущий показатель рентабельности инвестиции;

n – количество циклов реинвестиций.

Из формулы понятно, что если реинвестирование не производилось, то есть имел место всего один цикл, то RORI будет равно ROI.

При одном цикле повторного инвестирования всего полученного дохода n=2, что дает квадратичное увеличение рентабельности вложенных средств. Все последующие циклы обеспечивают рост прибыли в соответствующей степенной зависимости.

Рассчитать сумму дохода в денежном выражении можно по формуле:

Где:

P – сумма дохода в денежных единицах;

RORI – коэффициент рентабельности реинвестиции за n циклов;

M – сумма изначальной инвестиции;

ROI – текущий показатель рентабельности инвестиции;

n – количество циклов реинвестиций.

Рассмотрим пример расчета рентабельности реинвестиции.

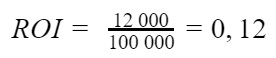

Инвестор вложил в ценные бумаги предприятия 100 тысяч рублей. За год они принесли доход в размере 12 тыс. руб.

Инвестиция характеризуется текущей рентабельностью:

Что в процентном выражении составляет 12%.

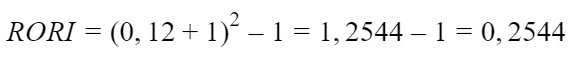

Получив такой финансовый результат, инвестор принял решение повторно инвестировать (реинвестировать) все полученные дивиденды в то же предприятие. Остается рассчитать коэффициент рентабельности этой операции:

Что соответствует 25,44 процентам, то есть более чем в два раза выше, чем было до реинвестирования.

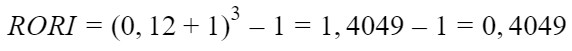

Если инвестор решится реинвестировать в бизнес полученный добавленный капитал еще раз, то еще через год доходность его вложения повысится в 1,12 раза:

Итак, через три года каждый рубль, вложенный в бизнес, обеспечит доход более чем 40,49 копеек, если дивиденды не изымать, а вкладывать в дело.

Для упрощения расчетов разработан виртуальный калькулятор доходности сложных процентов с реинвестированием, доступный по ссылке:

Калькулятор

При пользовании этим инструментом следует учитывать некоторые его особенности.

В поле срока инвестирования следует вносить количество периодов, за каждый из которых начисляется доход. В рассмотренном выше примере это 3, так как ставка указана годовая. Если дивиденды выплачиваются ежемесячно, то величину годовой ставки доходности нужно поделить на 12, и уже тогда вносить в поле срока инвестирования продолжительность в месяцах.

Удобство электронной формы проявляется и в том, что инвестор может рассчитывать последствия частичного изъятия средств из оборота. Для реализации этой опции следует заполнять поле «сумма пополнения / снятия» со знаком «+» или «-» соответственно. Вручную производить подобные расчеты затруднительно.

Риски реинвестирования прибыли

Изложенный выше рассказ о том, что такое реинвестирование прибыли может вызвать иллюзию универсальности этого способа получения сверхдохода. На самом деле это не совсем так. Вложенные деньги, к сожалению, не всегда способны размножаться с увеличивающейся с каждым периодом скоростью.

Во-первых, приведенные выкладки изначально основаны на том допущении, что процентная ставка доходности остается стабильной. Однако всегда существует риск волатильности по причине скоротечности рыночной обстановки.

Во-вторых, если реинвестирование принимает четко выраженную финансовую форму, есть опасность, что акции или облигации упадут в биржевых котировках.

Эти и другие обстоятельства, обусловленные экономическими реалиями, могут привести к тому, что коэффициент рентабельности, рассчитанный на основании оптимистических прогнозов, не будет достигнут. Более того, есть вероятность, что его фактическое значение окажется отрицательным, что означает убыточность реинвестирования.

Именно опасения финансовых потерь заставляют многих рантье отказываться от реинвестирования и предпочитать «синицу в руке».

Можно ли максимально обезопасить вложенный капитал от опасностей? Да, такие методы есть. Успешному реинвестированию способствует применение следующих приемов:

- Увеличение количества циклов. Чем чаще инвестор получает дивиденды, тем выше вероятность объективной оценки рентабельности вложения.

- Увеличение суммы начальной инвестиции. Если прогноз позитивен, то заработать за короткий срок больше можно, только если вложена крупная сумма. При этом кратковременные прогнозы в большей степени достоверны.

- Быстрая реакция на изменение обстановки. Если доходность вложения резко падает, следует как можно скорее перераспределить портфель в направлении наибольшей выгоды.

- Разнонаправленное распределение реинвестиций, то есть диверсификация не только первичных, но и повторных вложений.

Также необходимо понимание того факта, что абсолютно надежного реинвестирования быть не может.