Акции известных мировых и российских компаний в вашем смартфоне!

Оценка инвестиционной привлекательности предприятия: методы оценки компании

- Что понимается под инвестиционной привлекательностью

- Объективные показатели инвестиционной привлекательности

- Сравнительный анализ различных методов оценки инвестиционной привлекательности предприятия

- Дисконтирование денежных потоков

- Расчет по факторам воздействия

- Семифакторная модель

- Анализ по внутренним показателям

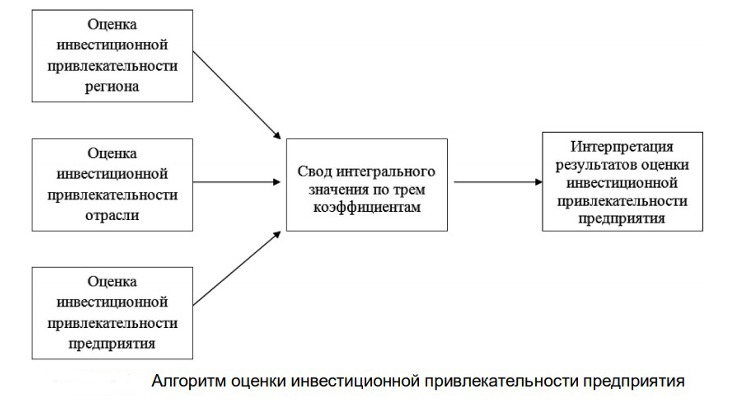

- Метод комплексной оценки

- Нормативно-правовой анализ

- Специфика оценки инвестиционной привлекательности проекта

- Выводы

Практически каждый бизнес нуждается в привлечении капитала извне. Готовность сторонних лиц вкладывать свои средства в развитие предприятия определяется его инвестиционной привлекательностью. Категория эта подлежит объективной оценке.

Статья о том, какие критерии и методы используются для определения инвестиционной привлекательности предпринимательской структуры.

Что понимается под инвестиционной привлекательностью

Слово invest переводится с латыни как «вкладывать». Инвестицией называется совокупность ценностей, предоставляемых извне в оборот финансовой структуры с целью извлечения прибыли или достижения иного полезного результата.

Существует несколько определений инвестиционной привлекательности, каждое из которых в той или иной степени выражает суть этого параметра. В обобщенном виде их можно свести к следующей формулировке: инвестиционная привлекательность – это результат оценки совокупности показателей состояния предприятия в аспекте целесообразности вкладывания в него средств.

При анализе и выработке общего решения должны учитываться возможные финансовые риски и их отношение к потенциальным выгодам, а также другие объективные показатели, необходимые для анализа устойчивости положения объекта инвестирования.

Объективные показатели инвестиционной привлекательности

Как всякая другая экономическая категория, привлекательность в глазах инвесторов подлежит цифровой оценке. Первичными критериями, которые влияют на решение о вложении денег в предприятие, служат показатели общей экономической эффективности. По ним можно судить о жизнеспособности объекта инвестирования и его потенциале. К таковым критериям относятся эффективность и окупаемость инвестиций.

Общая эффективность капитальных вложений. Этот показатель является коэффициентом и рассчитывается по формуле:

Где:

ЭКВ – эффективность капитальных вложений;

П – сумма прибыли за расчетный период;

КВ – сумма капитальных вложений.

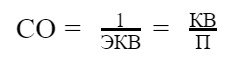

Срок окупаемости капитальных вложений. Величина, обратная эффективности капитальных вложений (чем она выше, тем короче срок окупаемости):

Где:

СО – срок окупаемости;

ЭКВ – эффективность капитальных вложений;

КВ – сумма капитальных вложений;

П – сумма прибыли за расчетный период.

В числе прочих подобных показателей – коэффициенты рентабельности, фондоотдачи, оборачиваемости капитала, ликвидности ценных бумаг и прочие числовые характеристики, свидетельствующие о степени успешности хозяйствующего субъекта. Иными словами, чем эффективнее предприятие использует уже имеющийся в его распоряжении капитал, тем привлекательней оно для инвестора.

Факторы, определяющие перспективы вложений, подразделяются на внутренние и внешние. Различаются они степенью возможного влияния управленческих мероприятий на финансовый итог деятельности.

Так как на внешние (макроэкономические) факторы руководители предприятия воздействовать не могут, анализу подвергаются преимущественно внутренние характеристики, под которыми подразумевается производственный потенциал фирмы (технологии, состояние основных фондов, наличие обученного персонала и т. п.). Учитывается также конкурентная ситуация, сложившаяся на рынке, относящаяся к факторам внешним.

Сравнительный анализ различных методов оценки инвестиционной привлекательности предприятия

Анализ и оценка привлекательности предприятия для инвесторов могут производиться различными методами, в том числе и умозрительно, «на глаз». Единого утвержденного способа определения эффективности вложения не существует, зато есть несколько наиболее применяемых алгоритмов, позволяющих прогнозировать ее с наивысшей достоверностью.

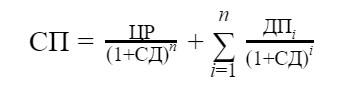

Дисконтирование денежных потоков

В основе метода лежит допущение ежегодного роста стоимости коммерческой организации после инвестирования и выявление его коммерческого потенциала с учетом инфляции, выраженной ставкой дисконтирования. Для расчета потребуются данные о выручке, размере прибыли и других расходных и доходных статьях. Стоимость предприятия определяется по формуле:

Где:

СП – стоимость предприятия;

ЦР – цена предприятия после окончания расчетного периода (при реверсии);

СД – годовая ставка дисконтирования (обесценивания денежной единицы);

ДП – текущий входящий денежный поток;

n – число лет в расчетном периоде (обычно от 3 до 5);

i – номер текущего года в расчетном периоде.

Стопроцентной точности метод не обеспечивает, так как предполагает неизменность динамики на протяжении всего расчетного периода. Однако при ежегодной коррекции его использование позволяет достаточно реалистично прогнозировать рост стоимости предприятия.

Расчет по факторам воздействия

Степень воздействия внешних и внутренних факторов на финансовые результаты действующего предприятия различна. Для определения интенсивности влияния каждого из них применяется особая последовательность действий. Всего этапов четыре:

- Сортировка наиболее влиятельных факторов воздействия на инвестиционную привлекательность по методу Дельфи.

- Анализ интенсивности воздействия отдельных факторов.

- Создание регрессионной многофакторной модели предприятия как объекта управления (в виде «черного ящика») и прогнозирование дальнейшего повышения или снижения его инвестиционной привлекательности.

- Выработка рекомендуемых мероприятий.

Помимо этих действий, необходимо проанализировать другие факторы, преимущественно внутренние, влияющие на возможность принятия решения об инвестировании в компанию:

- текущие финансовые показатели, определяющие состояние предприятия;

- эффективность организационно-управленческой структуры;

- степень прогрессивности используемой технологии;

- стабильность денежных потоков;

- степень диверсификации процессов снабжения и сбыта.

Факторный метод хорош своей комплексностью и отвлеченностью от формальных подходов, базирующихся исключительно на цифрах, указанных в балансах и отчетах. Плох же он тем, что при его использовании невозможно полностью исключить элемент субъективности, присущий всем экспертным оценкам.

Семифакторная модель

Название метода условно. Факторов, по которым оценивается инвестиционная привлекательность бизнеса, может быть семь или меньше, но в современных условиях анализ для действующего предприятия включает, как правило, восемь показателей:

- Сумма прибыли от реализации продукции.

- Общая сумма реализации.

- Размер оборотных активов.

- Сумма краткосрочных кредиторских задолженностей.

- Сумма дебиторской задолженности.

- Объем кредитных обязательств предприятия.

- Сумма заемного капитала.

- Суммарный размер активов в денежном выражении.

На семифакторном анализе построены многие отечественные и зарубежные методики прогнозирования эффективности инвестиций. По своей сути, это рейтинговая оценка, учитывающая несколько основных экономических индексов фирмы.

Например, индикативная методика включается в методические основы оценки инвестиционной привлекательности банка при выдаче целевых кредитов, направленных на расширение и модернизацию предприятия.

В общем виде формула расчета интегрального индекса инвестиционной привлекательности IIN выглядит как произведение нескольких (например, семи) коэффициентов:

Чтобы не утомлять читателя повторной расшифровкой составляющих этого многочлена, рассмотрим их по отдельности. Они не являются уникальными и широко используются в экономических выкладках.

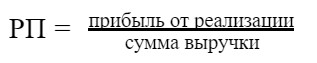

РП – рентабельность реализации. Считается по формуле:

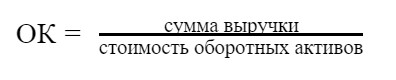

ОК – оборачиваемость капитала:

ТЛ – текущая ликвидность предприятия:

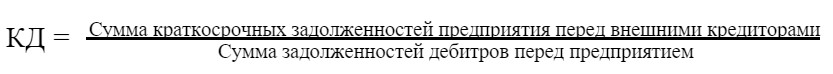

КД – отношение кредиторской и дебиторской задолженностей:

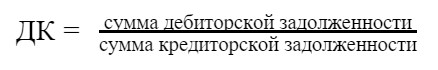

ДК – отношение всех задолженностей предприятия к долгам перед ним:

СП – коэффициент структуры пассивов:

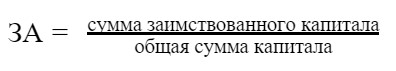

ЗА – доля заимствованного капитала в активах:

Метод семифакторной модели объективно описывает текущее состояние предприятия и его финансовые перспективы, что очень важно для каждой инвестиционной компании.

После перемножения всех составляющих получается произведение (IIN), по величине которого можно сделать следующие выводы:

IIN больше 1 – высокая инвестиционная привлекательность, динамика позитивная.

IIN равен 1 – инвестиционная привлекательность средняя, динамика нейтральная.

IIN меньше 1 – инвестиционная привлекательность низкая, динамика негативная.

Анализ по внутренним показателям

Метод предусматривает оценку критериев эффективности работы бизнеса на основе:

- результатов эксплуатации доступных финансовых и физических ресурсов;

- итогов инвестиционной деятельности;

- финансовой состоятельности;

- интенсивности использования персонала;

- общей рентабельности.

По сути, этот метод сходен с ранее описанной семифакторной моделью, но в большей степени обращает внимание на рациональность управления и эффективность применяющейся схемы организации.

Также рассчитывается интегральный показатель привлекательности для инвесторов по стандартным экономическим критериям, из которых выбираются исключительно внутренние – в этом состоит основной недостаток метода.

Метод комплексной оценки

Название также не вполне отражает суть метода. Все существующие способы определения инвестиционной привлекательности в той или иной мере носят комплексный характер.

В данном случае имеется в виду одновременная оценка деятельности предприятия по следующим направлениям:

- Общий анализ. Он подразумевает сбор информации о репутации фирмы, ее зависимости от каналов снабжения и сбыта, структуре управления и коммерческой стратегии. Оценка производится в баллах по системе, принятой на фирме-инвесторе.

- Специальный анализ ставит целью определение уровня экономической эффективности и перспектив ее повышения в результате инвестирования.

- Строится особая матричная модель, в которой учитываются начальные, а также прогнозируются промежуточные и конечные итоги. Затем следует фаза проведения ситуационного анализа по нескольким сценариям развития событий с выстраиванием соответствующих вариантов роста.

- Продолжает процесс вычисление показателей активности по выбранным направлениям развития (операционному, инновационно-инвестиционному и пр.).

- Завершает анализ прогнозирование увеличения прибыльности и рентабельности.

Как и при факторном методе, перед тем, как оценить инвестиционную привлекательность предприятия, следует учесть высокую степень субъективности оценок. Вместе с тем, комплексность подхода обеспечивает ряд преимуществ, обусловленных широтой охвата всех возможных прогнозируемых ситуаций.

Нормативно-правовой анализ

Как ясно из названия, оценка инвестиционной привлекательности базируется на правовых нормах. В разных странах законы отличаются. В РФ основными документами, регламентирующими процесс экономического анализа, служат:

- Приказ ФСФО № 16 «Об утверждении методических указаний по проведению анализа финансового состояния организации» от 23 января 2001 года.

- Постановление Правительства № 367 «Об утверждении правил проведения арбитражным управляющим финансового анализа» от 25 июня 2003 года.

В этих и некоторых других документах приводятся основные критерии, признанные органами государства в качестве определяющих финансовую успешность хозяйствующих субъектов. По данным показателям можно определить финансовую устойчивость, ликвидность, платежеспособность, деловую активность и эффективность использования капитала.

Специфика оценки инвестиционной привлекательности проекта

Инвестиционная привлекательность коммерческого проекта определяется отношением выделяемых ресурсов к вероятным выгодам и рискам, сопряженных с его реализацией.

Для объективной оценки перспектив вложения средств используется система показателей:

- NPV, называемый чистым дисконтированным доходом. Цель параметра состоит в сравнении доходности инвестиции с банковскими дивидендами, которые получил бы вкладчик в случае хранения средств на депозите. Если разница отрицательная – в инвестиции нет смысла.

- IRR (внутренняя норма доходности). Вычисление этого параметра позволяет определить конкретный предел доходности, при которой NPV=0.

- Pay-Back Period – время возврата инвестору всех вложенных им сумм в накопительном итоге.

- Discounted Pay-Back Period – тот же показатель, но с учетом действующего индекса инфляции или учетной банковской ставки.

Целью оценки привлекательности проекта в идеале должна быть ситуация, при которой инвестор уверен в правильности выбора объекта инвестирования. Это выражается следующими обстоятельствами:

- рыночная стоимость предприятия максимально увеличится в запланированные сроки;

- риски учтены и могут быть нивелированы;

- размер требуемых ресурсов установлен правильно.

Методика оценки коммерческой привлекательности проекта может быть выбрана из ряда вышеперечисленных. Специфика, однако, заключается в предпочтительности экспертных подходов. Проект может быть венчурным, и тогда вероятность неудачи резко возрастает.

В любом случае речь идет лишь о прогнозировании, а опираться на реальные данные, подтверждающие состоятельность предприятия, чаще всего невозможно.

Убедить инвесторов в целесообразности вложения способен прилагаемый к заявке пакет, включающий следующие документы:

- сам инвестиционный проект;

- ТЭО (технико-экономическое обоснование) проекта;

- бизнес-план;

- юридическое обоснование проекта на основе действующих правовых норм.

Расчеты и доводы, приведенные в данных документах, должны подтверждать:

- перспективную финансовую стабильность предприятия на основе реально существующего спроса на коммерческий продукт, планируемый к производству;

- оптимальную загрузку формируемых в результате инвестиции мощностей;

- отсутствие проблем снабжения и сбыта.

Каждый успешный пример технико-экономического обоснования содержит сведения о чистой дисконтированной прибыли, индексе доходности, способе выплаты дивидендов, сроке окупаемости, ожидаемых рисках и способах их минимизации.

Выводы

Актуальные методики оценки инвестиционной привлекательности предприятий и проектов основаны преимущественно на субъективных прогнозах.

Использование объективных данных возможно в случаях, когда оценивается перспективность инвестиций в уже работающие успешные предприятия.

Оценка привлекательности для инвесторов требует привлечения математического аппарата и владеющих им экономистов.